芙蓉リースグループは、事業を通じた温室効果ガスの削減により、気候変動の緩和に取り組むとともに、気候変動が当社グループの事業環境に及ぼすリスクや機会を踏まえた事業活動を行っています。また、気候変動が当社に与える影響をステークホルダーの皆さまに正しく伝えることの重要性を認識し、2019年5月に「気候関連財務情報開示タスクフォース(TCFD*1)」の提言に賛同を表明しております。

*1気候関連財務情報開示タスクフォース(TCFD)

G20財務大臣・中央銀行総裁会議の要請を受け、金融安定理事会(FSB)により2015年12月に設立された「Task Force on Climate-related Financial Disclosures」の略称。

2017年6月に気候変動が財務にもたらすリスクと機会についての情報開示の枠組みを示した提言書を公表した。

ガバナンス

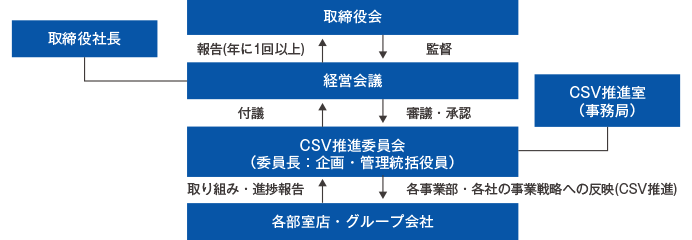

当社グループの気候変動問題にかかる基本的な考え方を「持続的な価値創造を支える体制にかかる基本方針」に定め、その取組みを推進するため「CSV推進委員会」を設置しています。同委員会は企画・管理部門統轄役員を委員長とし、主要なコーポレート部門及びビジネス部門<プロダクト・機能提供>の部長を構成員として、サステナビリティ及びCSVに関するリスク及び機会を踏まえた方針、戦略、指標・目標の策定、取り組みの進捗モニタリングを行っています。同委員会の審議・報告内容は経営会議に付議され、取締役会に年に1回以上の報告を実施しています。

関連ページ

リスク管理

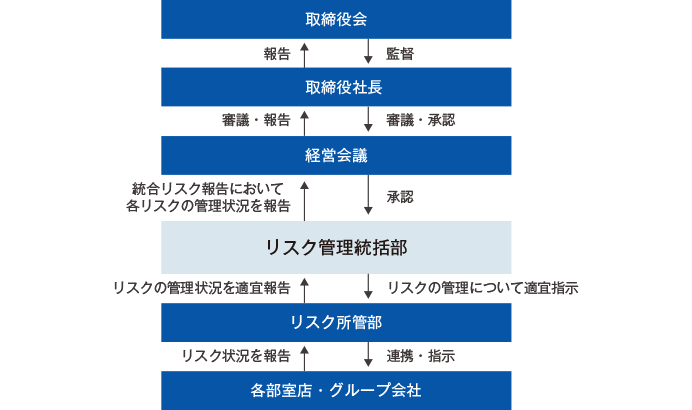

当社グループでは経営上の管理すべきリスクについて、統合リスク管理体制の下で管理を行っております。気候変動リスクはCSV推進室がリスク所管部としてモニタリングし、重要なリスクの発生時には速やかにリスク管理統括部である経営企画部に報告を行い、経営企画部はリスク所管部に対してリスクの管理について適宜指示を行っています。

戦略

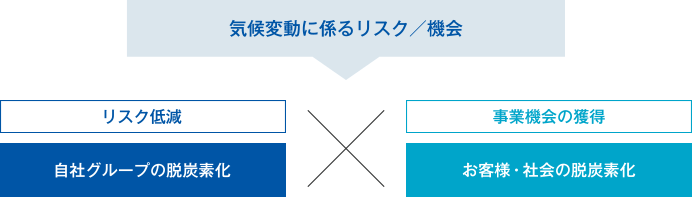

気候変動の深刻化に伴い各国で温室効果ガス削減の取り組みが進む中、社会全体の脱炭素化に向けて、事業環境は急速に変化しています。芙蓉リースグループは、シナリオ分析を基にリスクと機会を特定し、リスク軽減としての「自社グループの脱炭素化」、事業機会としての「お客様・社会の脱炭素化」を両輪とした脱炭素戦略を推進しています。

芙蓉リースグループの脱炭素戦略及び取り組みの詳細は、「気候変動への対応」を参照ください。

気候関連シナリオ分析

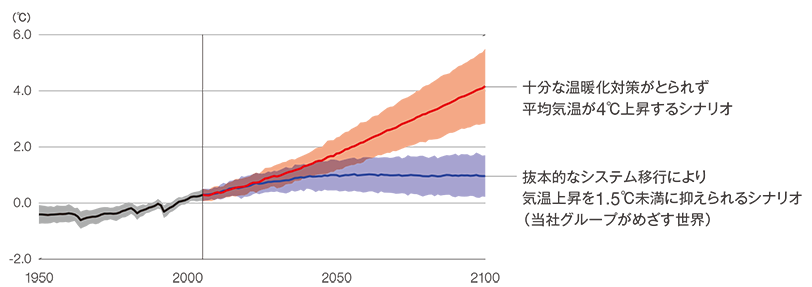

当社グループは、将来の気候変動が事業活動に与えるリスクと機会、財務影響を把握するため、TCFD*1が提唱するフレームワークに則り、シナリオ分析の手法を用いて、2030年時点における外部環境変化を予測し分析を実施しています。分析にあたっては、様々な気候変動関連シナリオに基づく検討とすべく、パリ協定の目標である「2℃より十分に低い」に則した「1.5℃シナリオ」と「4℃シナリオ」の2つの気候変動シナリオを基に分析を実施しています。

世界の平均気温の変化

出典:IPCC AR5 WG1 を基に当社作成

また、当社グループの事業は多岐にわたることから、分析にあたってはまず全社的な影響を特定した後、資産規模の大きい不動産部門、および事業の特性上、特に気候変動影響が大きいと想定される3事業部門(エネルギー環境、モビリティ/ロジスティクス、航空機)についてシナリオ分析を実施しました。

気候変動の影響度と当社事業の相関図

気候変動に係るリスクと機会

主な気候変動リスク*2

全社的な気候変動リスクとして、炭素税の導入によりRE100およびカーボンニュートラル実現を目指す為のコストが増加するリスクが特定されました。ただし、当社グループのCO₂排出量を基に影響額を算定した結果、財務面に与える影響は軽微であると認識しています。

その他、特に気候変動影響が大きいと想定されるドメインにおけるリスクは以下の通りです。

|

項目 |

事業への影響 |

||||

|---|---|---|---|---|---|

|

概要 |

時間軸 |

シナリオ別影響度 |

|||

|

1.5℃ |

4℃ |

||||

|

全社 |

|||||

|

移行リスク |

炭素税の導入(政策・法規制) |

炭素税が導入されることで、RE100・カーボンニュートラル実現に向けたコストが増加するリスク |

中期~長期 |

小 |

小 |

|

不動産 |

|||||

|

移行リスク |

顧客嗜好変化による競争力低下(市場) |

不動産ファイナンス取引等で投資先の物件に環境対応の遅れがあった場合に、収益性や借入人の信用力が低下するリスク |

中期~長期 |

中 |

小 |

|

物理的リスク |

自然災害の激甚化(急性) |

自然災害の増加・激甚化に伴う保険料の上昇リスク |

短期~長期 |

小 |

小 |

|

エネルギー環境 |

|||||

|

移行リスク |

エネルギー買取制度(FIT・FIP)等の制度変更(政策・法規制) |

想定し得ない制度変更が発生した場合、売電収入減少・運営コストの増加等のリスク |

短期~長期 |

中 |

中 |

|

再生可能エネルギー発電事業における事業環境の変化(市場) |

出力抑制による売電収入減少のリスク |

中期~長期 |

中 |

中 |

|

|

物理的リスク |

自然災害の激甚化(急性) |

自然災害の増加・激甚化に伴う保険料の上昇リスク |

短期~長期 |

中 |

中 |

|

モビリティ/ロジスティクス |

|||||

|

移行リスク |

CO₂排出量に関する規制の強化(政策・法規制) |

CO₂排出量に関する規制強化等によりガソリン車の需要が低下し、従来のディーゼル・ガソリン車のリース需要が減少するリスク |

中期~長期 |

中 |

小~中 |

|

事業環境の変化(市場) |

EVへのシフトに伴うガソリン車の再販売価格の下落リスク |

中期~長期 |

中 |

小 |

|

|

メンテナンス収益の減少(技術) |

EVへのシフトに伴うメンテナンス関連の売上・収益の減少リスク |

長期 |

中 |

小 |

|

|

航空機 |

|||||

|

移行リスク |

法規制強化に伴う航空機需要の減少(政策・法規制) |

CO₂排出量に関する規制強化等により航空機の需要が低下し、リース収益が減少するリスク |

中期~長期 |

小 |

小 |

|

事業環境の変化(市場) |

低燃費航空機へのシフトに伴い、リース期間終了後の旧型モデル航空機の再販売価格の下落による収益減少リスク |

中期~長期 |

中 |

小 |

|

- 時間軸の定義

-

「短期」:現在~2027年、「中期」:2027~2030年、「長期」:2031~2050年

- 影響度の定義(2030年の連結売上総利益に対する影響額)

-

「大」:30億円超 「中」:1~30億円 「小」:1億円未満

-

*21.5℃シナリオの分析にあたり、外部情報が不足している項目については一部2℃シナリオのデータを使用しています。

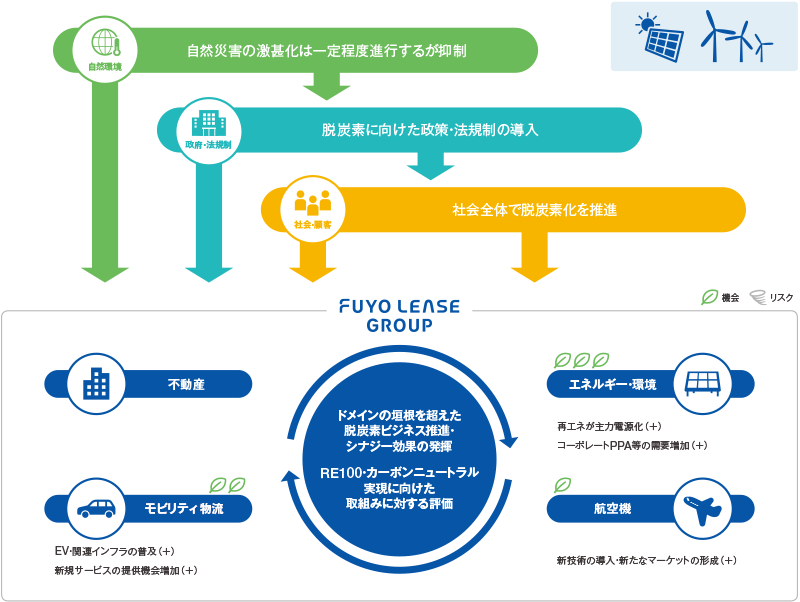

気候変動に係る主な機会*3

当社グループでは気候変動問題の解決を通じた社会価値の創造を重要なビジネス機会と位置付け、中期経営計画「Fuyo Shared Value 2026」において社会が1.5℃の世界を目指すことを想定し戦略を策定しました。その中でも当社グループが特に積極的に取り組む項目を機会として開示しています。

|

項目 |

事業への影響 |

||||

|---|---|---|---|---|---|

|

概要 |

時間軸 |

シナリオ別影響度 |

|||

|

1.5℃ |

4℃ |

||||

|

エネルギー環境 |

|||||

|

機会 |

再生可能エネルギー需要の増加(製品・サービス、市場) |

国内の再生可能エネルギー事業への取り組み増 |

短期~長期 |

大 |

大 |

|

海外の再生可能エネルギー事業への取り組み増 |

短期~長期 |

大 |

中 |

||

|

新技術・新制度等による事業機会(製品・サービス、市場) |

二次エネルギー等の新規ビジネス分野への取り組み増 |

短期~長期 |

大 |

中 |

|

|

モビリティ/ロジスティクス |

|||||

|

機会 |

電気自動車の需要増加(市場) |

|

短期~長期 |

中 |

中 |

|

電気自動車関連サービスの需要増加(製品・サービス) |

|||||

|

航空機 |

|||||

|

機会 |

航空機関連の新技術の導入・新たなマーケットの形成(製品・サービス) |

|

中期~長期 |

中 |

中 |

- 時間軸の定義

-

「短期」:現在~2027年、「中期」:2027~2030年、「長期」:2031~2050年

- 影響度の定義(2030年の連結売上総利益に対する影響額)

-

「大」:30億円超 「中」:1~30億円 「小」:1億円未満

-

*31.5℃シナリオの分析にあたり、外部情報が不足している項目については一部2℃シナリオのデータを使用しています。

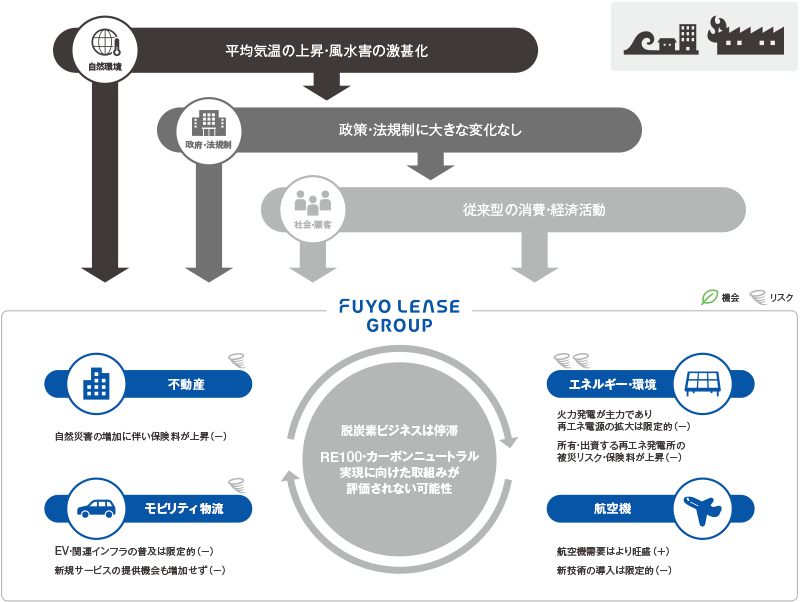

当社グループ事業への影響

1.5℃/4℃シナリオのいずれにおいても、当社グループの事業に対する気候変動リスクの影響は限定的であり、機会の方が大きいという分析となりました。また、双方のシナリオにおいて連結売上総利益の増加が見込まれるものの、1.5℃シナリオの方がより利益の増加余地が大きいということが分かりました。

1.5℃の世界観

4℃の世界観

指標と目標

当社グループは、気候変動に伴うリスクと機会が当社グループの事業活動に大きな影響を及ぼすことを認識し、当社グループの脱炭素の推進、および事業を通じたお客さま・社会の脱炭素の推進の両面から積極的に対応しています。

当社グループの脱炭素推進の観点からは、2018年に国内の総合リース会社として初めて「RE100」に参加し、消費電力の再エネ化への取り組みを開始するとともに、2021年にはカーボンニュートラルを2030年に達成することを宣言し推進しています。

また、広範な事業領域や顧客基盤を有する当社グループとして、ビジネスを通じてお客さまそして社会全体の脱炭素化に貢献することが重要な課題と考え、「脱炭素社会の実現」をマテリアリティ(重要な取り組み課題)の一つに掲げ、お客様の再エネ・省エネ設備・機器等の導入・置換による「CO₂削減貢献量」等の非財務目標を策定しています。再生可能エネルギー発電事業の拡大や、EV・FCVへのファイナンスの強化等を通じてお客様や社会の脱炭素化を推進し、同時に利益の獲得を図ります。

リスク軽減としての「自社グループの脱炭素化」、事業機会としての「お客様・社会の脱炭素化」それぞれに対して、指標と目標を策定しています。

リスクにかかる指標と目標:当社グループの脱炭素化

|

2030年度目標 |

2023年度実績 |

||

|---|---|---|---|

|

RE100目標*4 |

再生可能エネルギー使用率100% |

再生可能エネルギー使用率85% |

|

|

CO₂排出量*4 |

カーボンニュートラル達成 |

2020年度対比55%削減 |

排出量899t-CO₂ |

-

*4対象はともに芙蓉総合リースおよび連結子会社

機会にかかる指標と目標:お客さま・社会の脱炭素化

EV普及を取り巻く環境変化を踏まえ、EV・FCVに関する指標と目標の見直しを実施

|

2026年度目標 |

2024年度実績 |

|

|---|---|---|

|

CO₂の削減貢献 |

50万t-CO₂/年 |

45万t-CO₂/年 |

|

脱炭素推進に向けた資金投下額*5 |

3,000億円 |

2,558億円 |

|

再エネ発電容量*6 |

1,000MW |

876MW |

|

保有台数におけるEV・FCV比率*7 |

30% |

1.3% |

|

新規保有台数におけるEV・FCV比率*8 |

5% |

- |

|

脱炭素推進ファイナンスの取扱金額*9 |

120億円 |

349億円 |

-

*5対象は、再エネ設備、省エネ設備、電動車(充電設備含む)、蓄電池、水素・アンモニア関連設備、CO₂分離・回収技術(CCUS、DAC)、サーキュラー関連設備、 ZEB・グリーンビル、SAF、ベンチャー企業への投資等。

-

*6再生可能エネルギー発電事業に対する出資及びプロジェクトファイナンス等が対象(発電容量は持分比率・シェアに応じて算出)。

-

*7芙蓉オートリースにおける保有台数。

-

*8芙蓉オートリース、ヤマトリースにおける成約台数

-

*9「芙蓉 ゼロカーボンシティ・サポートプログラム」「芙蓉 再エネ100宣言・サポートプログラム」「芙蓉 サーキュラーエコノミーリース」が対象

ご参考:環境関連データ

過去10年間における当社グループのCO₂排出量およびその他の主要な環境関連データは以下の通りです。

|

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

CO₂排出量 (t-CO₂)*9*10 |

Scope1 |

192 |

159 |

153 |

163 |

770 |

707 |

688 |

603 |

584 |

558 |

532 |

|

Scope2 |

956 |

1,110 |

1,045 |

1,089 |

1,273 |

1,197 |

1,283 |

1,414 |

872 |

1,157 |

367 |

|

|

Scope1+2 |

1,148 |

1,269 |

1,199 |

1,253 |

2,043 |

1,904 |

1,971 |

2,016 |

1,455 |

1,715 |

899 |

|

|

Scope3*11 |

1,246,345 |

1,243,298 |

1,420,896 |

1,639,334 |

1,768,197 |

2,789,556 |

2,866,387 |

2,372,283 |

2,471,642 |

2,149,492 |

2,632,821 |

|

|

CO₂排出量原単位(Scope1, 2)(t-CO₂/億円) |

0.31 |

0.33 |

0.30 |

0.32 |

0.36 |

0.36 |

0.29 |

0.28 |

0.22 |

0.25 |

0.13 |

|

|

再生可能エネルギー発電容量(MW)*12 |

23 |

48 |

77 |

86 |

111 |

149 |

229 |

283 |

318 |

515 |

705 |

|

|

再生可能エネルギー発電事業によるCO₂削減貢献量(t-CO₂) |

8,910 |

22,236 |

39,636 |

54,115 |

48,258 |

69,514 |

85,577 |

147,574 |

153,442 |

210,782 |

323,648 |

|

|

その他事業によるCO₂削減貢献量(t-CO₂) |

- |

- |

- |

- |

- |

- |

- |

- |

- |

9,373 |

12,767 |

|

-

*9一部拠点については電力使用量を推計しています。推計方法は、推計対象拠点の面積に、芙蓉リース本社もしくは対象拠点の建屋全体もしくは対象拠点の本社における面積当たりの電力使用量を乗じる方法を採用しています。

-

*10CO₂排出量(スコープ1、2)は、「特定排出者の事業活動に伴う温室効果ガスの排出量の算定に関する省令」の排出係数を用いて算定しています(電気については、算定対象の事業所・オフィスが所在する地域において電力供給を行っている一般送配電事業者の各年度の調整後排出係数を用いて算定。海外の電気については、国際エネルギー機関(IEA)の公表する国別排出係数を用いて算定)。対象範囲は芙蓉総合リースおよび連結子会社です。なお、海外現地法人およびグループ会社については集計開始以前の値は表示していません。

-

*11CO₂排出量(スコープ3)は、「サプライチェーンを通じた温室効果ガス排出量算定に関する基本ガイドライン(環境省、経済産業省)」に基づき算定しています。

2017年度分までは、「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベース(Ver.2.6)」の原単位を用いて算定しています。

2018年度分より、「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベース(Ver.3.0)」及び「LCIデータベースIDEAv2(サプライチェーン温室効果ガス排出量算定用)」の原単位を用いて算定しています。

2021年度分より、「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベース(Ver.3.2)」及び「LCIデータベースIDEAv2(サプライチェーン温室効果ガス排出量算定用)」の原単位を用いて算定しています。

2022年度分より、「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベース(Ver.3.3)」及び「LCIデータベースIDEAv2(サプライチェーン温室効果ガス排出量算定用)」の原単位を用いて算定しています。

2023年度分より、「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベース(Ver.3.4)」及び「LCIデータベースIDEAv2(サプライチェーン温室効果ガス排出量算定用)」の原単位を用いて算定しています。

対象範囲は芙蓉リースグループ、算定対象カテゴリーは全15カテゴリーとなっています。 -

*12再生可能エネルギー発電事業に対する出資及びプロジェクトファイナンス等が対象(発電容量は投資持分比率・シェアに応じて算出)。2021年度分より開発中案件を含む数値に変更しています。